Buen escenario para el pedido que realizó el Gobierno ecuatoriano la semana pasada. Actores del mercado internacional comentaron a Diario Expreso que hay buen ambiente para aceptar el aplazamiento del pago de intereses solicitado por Ecuador para aliviar sus gastos frente a la emergencia sanitaria del COVID-19.

El pasado 8 de abril, el Ministerio de Economía y Finanzas (MEF) solicitó a los tenedores de los bonos 2022, 2023, 2024, 2025, 2026, 2027, 2028, 2029 y 2030 (que suman $ 17.000 millones), diferir el pago de los intereses hasta el 15 de agosto de este año. Hasta ese entonces, el Gobierno ecuatoriano espera poder renegociar esa deuda bajo nuevos términos con los acreedores.

Ecuador ofreció pagar una tarifa o incentivo equivalente a $ 0,50 por cada $ 1.000 de capital principal de los bonos a los tenedores de papeles que estén de acuerdo. El plazo para aceptar la propuesta vence hoy a las 17:00, hora de Nueva York.

El consentimiento, según la cartera de Finanzas, le daría a la caja fiscal una holgura de $ 811 millones para hacer frente a los gastos urgentes en materia de salud y al desplome de los precios del petróleo.

Creo que hay buena voluntad para participar. Probablemente anunciarán la participación mañana con la posibilidad de extender hasta el 24 de abril como fecha límite, dijo Siobhan Morden, directora de estrategia de renta fija para América Latina de Amherst Pierpont Securities.

“Mi encuesta de inversores de la semana pasada mostró una alta participación y todos los incentivos sugieren que la suspensión de los pagos es una mejor alternativa que el incumplimiento”, dijo Morden, a través de correo electrónico.

Según Morden, el equipo económico de Ecuador merece crédito por su enfoque racional y ordenado que está en marcado contraste con Argentina. Debe haber un realismo saludable sobre las opciones. Lo mejor que Ecuador puede ofrecer es un nuevo perfil amigable de los pagos que reduce el riesgo de una peor reestructuración después de las elecciones, sostuvo Morden, en un comunicado a los clientes de Amherst Pierpont Securities.

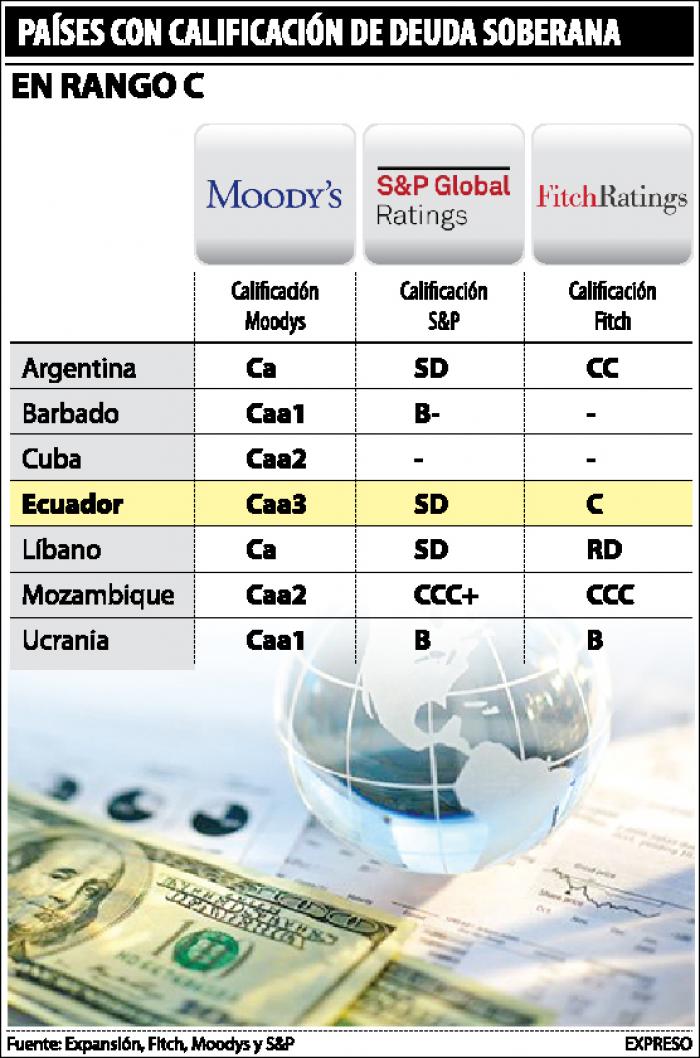

Tras el pedido de aplazamiento de pago de los intereses, calificadoras de riesgo han degradado la nota de la deuda ecuatoriana, debido al temor de que las autoridades del país no lleguen a un acuerdo con los acreedores. La última en bajar la calificación fue Standard & Poor’s. El pasado 13 de abril, la agencia colocó la calificación de default selectivo o impago selectivo (SD, por sus siglas en inglés).

Hoy, según el estratega, lo que quieren hacer es tener un acuerdo informal con anticipación con los tenedores de bonos antes de hacer una propuesta formal.

Parece que hay un acuerdo y que es un proceso muy amigable, dijo el experto. Por ahora, los tenedores de bonos no “necesitan” el pago de los intereses. Requieren que el Gobierno quiera tener una buena actitud para hacer una propuesta justa para la reestructuración después de esta crisis, añadió.

Alejandro Arreaza, economista para América Latina de Barclays, comentó que tras ver la situación actual de Ecuador, pareciera que tampoco tendrá la capacidad de pagar los intereses de los bonos en agosto. El mayor tiempo pedido por el Gobierno es una ventana de oportunidad para que las dos partes se sienten a renegociar la deuda, dijo el especialista.

Para Arreaza, todavía hay incertidumbre de cómo podría ser la renegociación, pero al mirar la situación actual y el ‘shock’ económico sufrido tras el coronavirus, se barajan dos opciones; Ecuador podría pedir un periodo de gracia, más allá de agosto o por un año. Y un segundo escenario más extremo: que Ecuador plantee una “quita” a los bonistas , es decir, reducción de capital de la deuda, lo cual preocupa a los inversionistas